达沃斯演讲的“言下之意”

来源:光大宏观、私募工场

文:张文朗 黄文静 谢超 张安宁

要点

在刚刚结束的达沃斯论坛上,刘鹤对中国经济政策的顶层设计做了详细阐释。我们认为,“求质”或意味着金融周期拐点将至,未来发展将不要泡沫,不再过度依赖地产和信贷扩张,优化结构。从追求“效率”到追求“公平”,关键是缓解贫富分化,根本是阻止金融周期上行。

务实处理宏观杠杆问题,争取在3年左右得到有效控制。2009年以来实体宏观杠杆率升幅在主要经济体中最快,金融部门负债对GDP之比也快速增长。控杠杆或分为控增速、稳杠杆、降杠杆三步走。我国触发金融周期转向的政策选择或更可能是审慎监管与长效机制,而非大幅加息。实体融资成本已然上升,提升存贷款基准利率概率不大,但为配合去杠杆,小幅提高市场利率仍可能。

金融开放,远近高低各不同。从外资金融机构在华现状来看,外资银行仍 “水土不服”,投资银行业开放路漫漫,而基金开放则是另一番景象,相对而言,保险业“自留地”最少。取消持股比例限制后,外资或将重返中国银行业,短期内或提高中小银行吸引力,但对大型银行作用有限。而外资进入对券商和保险影响不会太大。

确认新格局,利于权益价值重估。新格局下,中国经济由高增长向高质量发展转变,提效率、降风险有利于权益价值重估。新格局下有两大趋势性机会,一是消费才是真成长。优先推荐食品饮料、商贸零售、医药生物等必需消费品的长期配置价值,可选消费方面重点关注纺织服装和受益于消费升级的休闲服务。长期看好金融由生产性向消费性的转型,短期银保更确定,全年看券商。

二是,科技提升TFP是最大主题,利好先进制造,利好创业板结构性行情。从行业看,优先推荐确定性较高的5G、工业互联网、芯片产业链、人工智能等先进制造,关注存在军工改革进展,以及智能交通、新能源等绿色低碳产业。防风险、控杠杆下,风格难以出现大切换,但有利于风格扩散,创业板有望走出以TMT为主的结构性行情。

风险提示:金融严监管力度超预期;美国加息节奏超预期。

正文

在刚刚结束的“2018冬季达沃斯论坛”上,中央财经领导小组办公室主任、中国国家发改委副主任刘鹤发表了《推动高质量发展 共同促进全球经济繁荣稳定》的主旨演讲,对中国经济政策的顶层设计做了详细阐释。

刘鹤指出,中国未来几年经济政策关键是要实施好“一个总要求”、“一条主线”和“三大攻坚战”。这与十九大报告与中央经济工作会议的思想一脉相承。 “一个总要求”就是中国经济已由高速增长阶段转向高质量发展阶段。“一条主线”,就是要以推进供给侧结构性改革为主线。 “三大攻坚战”,就是中国决定打好防范化解重大风险、精准脱贫、污染防治三大攻坚战,补齐我们发展中三个最突出的短板。

顶层设计的内涵是什么?对未来宏观政策、结构政策、资本市场意味着什么?

“高质量发展”意味着金融周期转向

刘鹤指出,高质量发展的主要内涵就是从总量扩张向结构优化转变,就是从“有没有”向“好不好”转变。

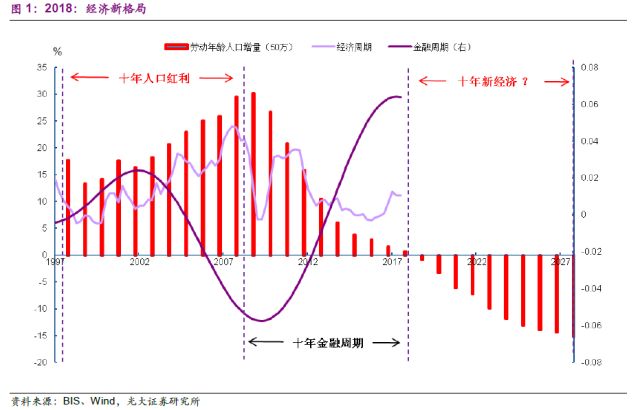

从金融周期的角度来看,“求质”意味着未来发展将不要泡沫,不再过度依赖地产和信贷扩张,重点是化解金融周期加速上行造成的结构恶化问题。2009年之后我国金融周期加速阶段房价和信贷顺周期自我强化,金融风险累积,房地产泡沫膨胀,结构恶化严重。我们在去年中期展望《跨越监管“三重门”中》[1]指出,金融周期接近拐点,金融严监管随之而来,且不会来去匆匆。严监管不仅针对某些金融乱象,而是剑指“三重门”——“一重门”剑指金融虚火,“二重门”剑指结构恶化,信贷错配错用;“三重门”剑指实体企业资金回报低迷。

“求质”意味着优化结构,从追求“效率”到追求“公平”,关键是缓解贫富分化,根本是阻止金融周期上行[2]。诸多不平衡(城乡、区域、代际、实体金融、消费投资不平衡)的源头是贫富分化,追求“公平”的关键是缓解贫富分化,而缓解贫富分化的根本是阻止金融周期继续上行(由于我国家庭资产70%配置于房产,且越来越倚重房产,收入越高持有多套房比例越高,而美国高净值家庭配置房产比例仅有10%),对我国而言触发金融周期转向的重要政策选择可能是加强审慎监管。

在政府对房地产市场强力监管、“房住不炒”的政策指引下,我们的估算表明,中国的金融周期未进一步上行,已经呈现见顶迹象。

务实处理宏观杠杆问题

刘鹤指出在中国经济面临的各类风险中,金融风险尤为突出。目标是坚持稳中求进工作总基调,争取在3年左右时间,使宏观杠杆率得到有效控制。

一般衡量宏观杠杆的主要指标是信贷对GDP之比。根据BIS的数据,我国的实体宏观杠杆率在2009年四万亿刺激后加速上行至256%,已超过新兴经济体总体(190%)和G20(244%),上升幅度为115个百分点,在主要经济中位居第一。其中非金融企业杠杆高达163%,为主要新兴和发达经济体中最高,2009年以来上升67个百分点,亦为最快。居民杠杆尽管只要47%,但2009年以来上升了29个百分点,在主要经济体中亦为最快。政府杠杆目前在45.7%,过去几年上升了19个百分点,同样较快。

同时,金融部门总负债对GDP之比也在快速增长。由于我国的金融业发展程度仍逊于发达市场,我国金融部门总体杠杆率仅有3.4,低于美欧日韩的4.2-7.2倍,但我国金融杠杆的增速较快,从2000年以来,我国金融总杠杆从1.7倍翻了一番到3.4倍,这一方面得益于我国的金融深化,另一方面,2009年四万亿刺激后金融部门杠杆加速上行,年化增速达6.5%(而2000-2008年化增速仅有3.3%),而同期美欧日韩金融杠杆的年化增速只有0.3%-3.4%,表明我国金融业脱实向虚日益严重。

争取在未来3年左右时间,使宏观杠杆率得到有效控制,这个目标很务实。根据2016年10月发改委新闻发言人“先稳后降”的思路,实体去杠杆可能分为“三步走”,一是控制杠杆的增速,二是稳定杠杆率,三是杠杆率下降。总之,去杠杆稳中推进,避免带来处置风险的风险。

如何控杠杆?我国的政策选择或更可能是审慎监管与长效机制,而非大幅加息。大幅加息或导致房地产风险爆发,美国和日本金融周期转向的促发因素就是连续大幅加息。二是审慎监管,三是结构性改革。但在实体综合融资成本已然上升的情况下,提升存贷款基准利率的概率不大,为配合去杠杆目标,小幅提高市场利率仍有可能。

金融开放:远近高低各不同

刘鹤指出,今年是中国改革开放40周年,未来推动经济高质量发展仍然要靠改革开放。我们将从两方面进一步扩大开放,一是落实习主席去年讲话的承诺,包括1)金融业的对外开放;2)制造业、服务业对外开放;3)保护知识产权;4)扩大进口。二是我们将在40周年之际推出新的、超预期的改革开放新举措。

去年底,我国金融开放再提速,大幅放宽外资进入金融业的投资比例限制。而达沃斯之后,市场期待金融开放会再度加速。我们在2017年11月《金融开放:谁喜,谁忧?》[3]的报告指出,从外资金融机构在中国的现状来看,外资银行仍 “水土不服”,平均ROE长期低于中资银行10个百分点左右,市场份额也由2006年的2.1%下降至2016年的1.3%;投资银行业(券商)开放之路漫漫,而基金开放则是另一番景象,合资券商资产占行业总资产的比例仅为1.1%,证券经纪业务牌照受限,只能依赖投行业务,合资券商的平均ROE(-2~8%)一直低于行业平均水平(5~16%),而基金业开放程度相对较高,超过四成公募基金有外资参股,合资公募基金营收占行业总收入的37%。相对而言,保险业的“自留地”最少。当前约四分之一的保险公司有外资参股,业务构成与中资公司差别不大,但市场份额仍有限,人身险和财产险保费收入分别只占全行业的6%和2.2%。

取消持股比例限制后,外资或将重返中国银行业,短期内可能提高中小银行的吸引力,但对大型银行的作用有限。而外资进入对券商和保险业影响不会太大。韩国经验表明,外资大举进入银行业可提高本土银行经营的自主性和盈利能力,增加对家庭部门的贷款,改变银行贷款结构。对券商而言,虽然外资持股比例放宽,但经纪业务仍受限,未来还有开放的空间。韩国在取消了外资持股比例限制后,外资纷纷增资其证券公司,合资券商的竞争力较强,对韩国本土券商带来了不小的竞争压力。我国保险业开放还有三年的过渡期,短期内不会给本土保险公司带来冲击。

确认新格局,利于权益价值重估

再次确认高增长向高质量发展的新格局。刘鹤主任在达沃斯再次确认中国经济已由高速增长阶段转向高质量发展阶段。这样一个转变,体现了经济新格局的内在要求。新格局下劳动要素增量持续负增长意味着中国必须要由要素推动型的增长转向TFP推动型的增长,宏观审慎监管政策下的紧信用、控房价有助于抑制杠杆率的快速攀升,缓释金融周期高位下的金融风险。总之,提效率、降风险是新格局的两大特点,实现了这两点也就实现了高增长向高质量的转变,这样一种转变有利于权益价值重估[4]。

消费才是真成长。刘鹤主任在达沃斯阐述中国经济已经在发生的转变时,第一条就是强调:目前中国消费对经济增长贡献率达到58.8%,比5年前提高了近4个百分点。事实上,投资驱动向消费驱动转变是新格局下的第一大趋势,消费稳定成长的特点也将赋予消费股以比较优势。优先推荐食品饮料、商贸零售、医药生物等必需消费品的长期配置价值,可选消费方面可以重点关注正孕育行业拐点的纺织服装和受益于消费升级的休闲服务。

长期看好大金融转型,短期银保更确定,全年看券商。与实体经济由投资驱动向消费驱动转变相匹配,金融也将会发生生产性金融向消费型金融的转变,率先在零售、个人和消费领域获得转型突破的金融公司率先享受价值重估的红利。短期看,银行保险仍有可能受益于资产端的利率攀升,但后续负债端受限的问题将会日益凸显。与此同时,刘鹤主任在达沃斯强调,扩大服务业特别是金融业对外开放。而金融开放有助于打破“温室花朵效应”,中长期利于券商龙头突破行业天花板[5],有利于推进券商的供给侧结构性改革。因此,从全年看、从长期看,我们优先推荐券商。

科技提升TFP是最大主题,利好先进制造,利好创业板结构性行情。刘鹤主任强调:全要素生产率增速在2016 年出现了由降转升的拐点。事实上,新格局下劳动要素正式进入负增长阶段,经济由要素推动向TFP推动是新格局下的第二个大趋势,提高TFP是大势所趋。在政策的大力支持下,科技股有望成为2018年弹性最大的领域。从行业的角度看,优先推荐确定性较高的5G、工业互联网、芯片产业链、人工智能等先进制造,关注存在明显短板的军工行业改革进展,以及智能交通、新能源等绿色低碳产业。

此外,从市场风格看,刘鹤主任强调:继续打好防范化解重大风险攻坚战,针对影子银行、地方政府隐性债务等突出问题,争取在未来3 年左右时间,使宏观杠杆率得到有效控制。这样一种背景下,风格难以出现大切换,但有利于风格扩散[6]。TMT占比较高的创业板,在连续两年的杀估值后,有望走出以TMT为主的结构性行情[7]。